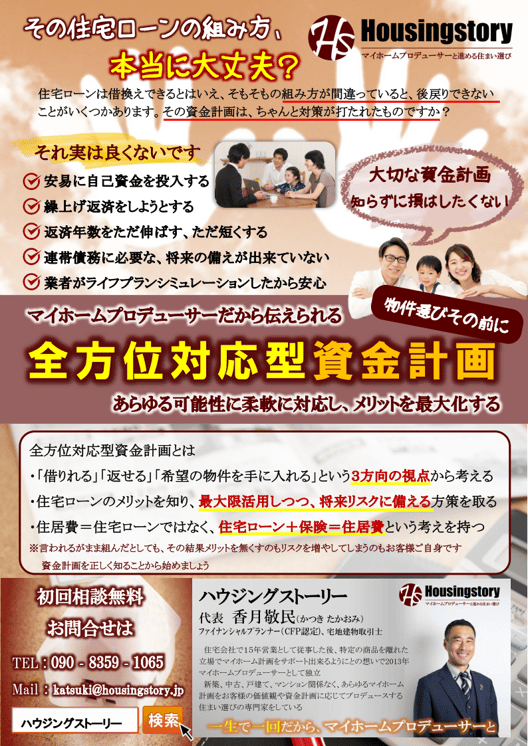

売り手側に押し付けられる資金計画ではなく、ご家族にとっての本当の資金計画を

住宅ローンの返済年数は、完済時の年齢制限はありますが、ネット銀行でも最長50年というローンが出てきました。

完済年齢が設定されるのは、団体信用生命保険がかけられる間ということが関係しています。

この返済年数は、上手に利用すればメリットがありますが、むやみやたらに伸ばすと将来リスクを増やすことになるので注意が必要です。

自営業者や経営者でない限り、まず第一に考えないといけない完済年齢は、「定年時」です。

再就職や再雇用があったとしても、年収はそれまでよりも下がることが予想されるので、最悪定年後に残っていたとしても、定年後の返済がかなり減るような対策を考えておく必要があります。

にもかかわらず、住宅業者やマンション販売業者は、今返済できる資金計画をもとに、定年後も返済が続くような返済年数を提示し、それをなんとか説得しようとします。

それは商品があり、費用を下げるよりも予算をあげてもらうことしかできないために起こっていることです。

それを冷静に、客観的にアドバイスしてくれるプロが付いていればいいのですが、そのまま説得されてしまうこともしばしば。

実際に定年後にきつくなったとしても、その時にはその担当もすでに辞めていたりするので、何かしらの責任を求めることもできません。

つまり最終的には自己責任になってしまうということです。

住宅ローンは保険的側面があり、そのメリットを最大化するためには、返済年数を出来るだけ長くすることに意味はあります。

しかしあくまで予算を変えずに返済額を減らし、定年後の返済原資を作るための保険等での積み立てを作るための余剰をつくるために、返済年数を活用するべきです。

定年時よりも返済年数を伸ばすのは、保険としての側面の活用と積立余力を作るためであって、予算を増やすためではない。

この鉄則は間違えないようにして頂きたいものです。

コメントをお書きください